Lekarstwo na niepewne czasy – więcej gotówki w kasie

Logicznym, a zarazem intuicyjnym wydaje się być fakt, że każda firma chcąc podjąć się realizacji dodatkowych zamówień musi zapewnić odpowiedni poziom mocy produkcyjnych. Wiąże się to czasami z inwestycjami w nowe maszyny lub zatrudnianie dodatkowych pracowników, itp. Zdarza się jednak, że nie dostrzega się wówczas innej bardzo ważnej inwestycji, często pomijanej przy realizacji projektów wzrostu sprzedaży oraz rozszerzania rynków zbytu.

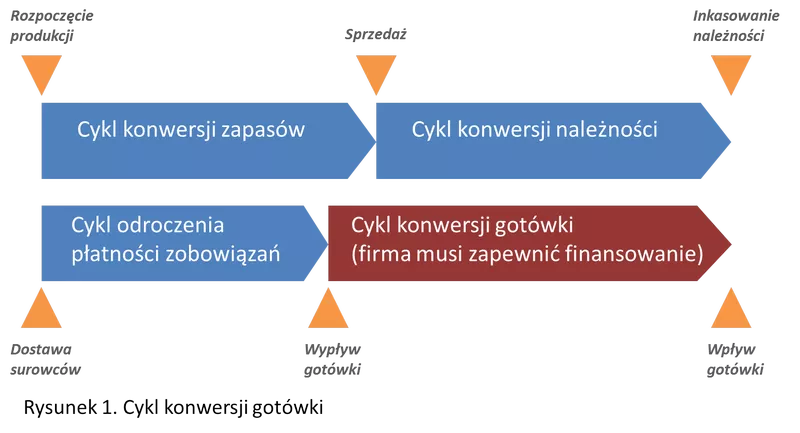

Jest to inwestycja w kapitał obrotowy.

Muszą ją ponosić wszystkie firmy, których cykl zapasów i należności jest dłuższy niż cykl zobowiązań. Innymi słowy oznacza to sytuację, w której firma nie ma możliwości finansowania swoich zobowiązań handlowych środkami otrzymywanymi od klientów. Zdecydowana większość firm na rynku jest w takiej sytuacji, co oznacza, że każde zwiększenie przez nie sprzedaży pociąga za sobą wydatki inwestycyjne związane z podnoszącym się zapotrzebowaniem na kapitał obrotowy.

Muszą ją ponosić wszystkie firmy, których cykl zapasów i należności jest dłuższy niż cykl zobowiązań. Innymi słowy oznacza to sytuację, w której firma nie ma możliwości finansowania swoich zobowiązań handlowych środkami otrzymywanymi od klientów. Zdecydowana większość firm na rynku jest w takiej sytuacji, co oznacza, że każde zwiększenie przez nie sprzedaży pociąga za sobą wydatki inwestycyjne związane z podnoszącym się zapotrzebowaniem na kapitał obrotowy.

Tło rynkowe

Ostatnie lata dla większości firm na świecie upłynęły pod znakiem zmagania się ze zjawiskami, takimi jak:

- zmienny oraz malejący popyt na większość produktów konsumpcyjnych;

- coraz trudniejszy dostęp do źródeł finansowania;

- rosnące ryzyko niewypłacalności klientów.

Te trzy elementy sprawiły, że optymalizacja zarządzania kapitałem obrotowym oraz poprawa planowania finansowego jest zarówno wyzwaniem jak i koniecznością dla firm.

Jedna z największych na świecie organizacji zajmujących się badaniem najlepszych praktyk rynkowych oraz benchmarkingiem – APQC wraz z firmą Ariba przygotowały raport dotyczący aktualnych światowych trendów w dziedzinie zarządzania kapitałem pracującym1. Według nich w trakcie trwania kryzysu działy finansowe większości firm na świecie korzystały z następujących technik podnoszenia poziomu gotówki:

- Zwiększanie skuteczności ściągania należności

- Wydłużanie terminów płatności

- Obniżanie poziomu zapasów.

W rezultacie stosowania wspomnianych technik przez wiele firm, w Ameryce Północnej poziom gotówki spółek z indeksu S&P 500 poszybował w górę. W wyniku cięć kosztów oraz bardziej efektywnego zarządzania kapitałem obrotowym w latach 2008-09, do połowy 2010 firmy w USA wykazały w swoich bilansach około 2 bilionów dolarów gotówki. Jak twierdzi profesor Charles Mulford z Georgia Institute of Technology jest to około 40% więcej gotówki oraz ekwiwalentów w odniesieniu do przychodów niż 4 lata temu.

Jeżeli chodzi o zagospodarowanie pozyskanych w ten sposób środków to natychmiast powstało pytanie co zrobić, aby jak najefektywniej je zainwestować. Niemniej jednak mimo niewątpliwych presji właścicieli, aby gotówkę inwestować, 75% przebadanych przez APQC CFO okazało się nie ufać prognozom finansowym firmy. Inni wyrazili zaniepokojenie ryzykiem upadłości, opóźnieniami w płatnościach klientów oraz zagrożeniem z tytułu braku możliwości uzyskania finansowania z banku. Dlatego też firmy, którym udało się pozyskać gotówkę dzięki optymalizacji kapitału obrotowego zanim zaczną ją wydawać powinny upewnić się, że nie będą one potrzebne do finansowania ich codziennej działalności.

Jak oni to zrobili

Jak widać z przedstawionych przykładów firmy na świecie wobec rosnącej niepewności rynku gromadzą gotówkę. Część z nich prawdopodobnie w obawie przed konsekwencjami kryzysu lub jego kolejnej fali, a dla części firm jest to po prostu dostosowanie się do sytuacji nieprzewidywalności popytu oraz problemów z pozyskiwaniem ewentualnego finansowania.

Niemniej jednak nie wszystkie firmy wiedzą dokładnie co robić, aby wdrożyć u siebie najlepsze standardy optymalizacji poziomu gotówki. Dlatego postanowiliśmy przedstawić najlepsze praktyki zarządzania kapitałem obrotowym. W tym celu powołamy się na raport przygotowany przez APQC we współpracy z firmą Protiviti2, w którym przedstawiają oni konkretne działania jakie podjęły organizacje, u których zarządzanie kapitałem obrotowym (ZKO) jest na najwyższym poziomie. Te firmy to:

- General Mills (GMi) - szósty co do wielkości producent żywności na świecie (m.in. Cheerios, Haagen-Dazs) z rocznym obrotem wynoszącym 16 miliardów USD (2010),

- Owens-Illinois (O-I) - producent opakowań szklanych dla przemysłów żywnościowego oraz napojów z obrotem rzędu 7,1 miliarda USD (2009)

- Zappos.com (ZPP) - czołowa firma oferująca sprzedaż obuwia przez Internet generująca roczne przychody na poziomie 1 miliarda USD.

Do najważniejszych dobrych praktyk w dziedzinie zarządzania kapitałem obrotowym (ZKO) należą:

|

Dobre praktyki |

Opis |

Przykład dobrych praktyk |

|---|---|---|

|

Powiązanie procesów operacyjnych z ustalonymi celami strategicznymi |

Należy zidentyfikować strategiczne cele jakie posiada firma w zakresie optymalizacji kapitału pracującego, a następnie przypisać im czynności na poziomie operacyjnym, które bezpośrednio wpływają na optymalizację ZKO. Powiązanie tych dwóch elementów i nadanie odpowiedniego priorytetu w organizacji jest najważniejszym elementem optymalizacji w zakresie ZKO. |

|

|

Wsparcie oraz zaangażowanie kierownictwa organizacji |

Wsparcie kierownictwa oraz jego zaangażowanie jest warunkiem koniecznym każdej zmiany organizacyjnej. |

Zaangażowanie kierownictwa jest wynikiem współdziałania osób odpowiedzialnych za ZKO oraz ogólnych celów strategicznych. W organizacjach stosujących najlepsze praktyki zarządzający pełnią rolę sponsorów oraz są zaangażowani w koordynowanie inicjatyw oraz monitorowanie kluczowych wskaźników efektywności. |

|

Centralizacja oraz standaryzacja |

Kiedy przetwarzanie dokumentów oraz danych jest wystandaryzowane a transakcje księgowe są wykonywane w scentralizowanym systemie, rośnie jakość informacji. |

Scentralizowane funkcje księgowe (lub centrum usług wspólnych) oraz wystandaryzowane systemy do ZKO. Kolejnym krokiem po centralizacji oraz standaryzacji może być outsourcing funkcji księgowych (należności, zobowiązania, płace). |

|

Międzywydziałowe podejście |

ZKO nie może być oddelegowane do pojedynczej jednostki. Niemniej jednak wiele organizacji wciąż zmaga się z problemem organizacji podzielonej na silosy, której każda jednostka organizacyjna funkcjonuje jakby była sama w organizacji. |

W Zappos.com organizowane są cotygodniowe i comiesięczne spotkania międzywydziałowego zespołu, składającego się z przedstawicieli skarbca, planowania finansowego oraz księgowości. Na cotygodniowych spotkaniach dyskutowane są wskaźniki operacyjne oraz identyfikowane obszary potencjalnych usprawnień. Na comiesięcznych spotkaniach omawia się prognozy finansowe na kolejne okresy i weryfikuje jakość wcześniejszych prognoz. |

|

Informacja zarządcza pochodząca z systemu klasy ERP |

Systemy informatyczne klasy ERP (planowanie zasobów przedsiębiorstwa) umożliwiają dostęp do szeroko rozumianej informacji zarządczej. |

System w firmie O-I umożliwia dostęp m.in. do danych, takich jak: historia płatności klienta, generowanie raportów względem rynków, na których działa firma, raportowanie klientów zalegających z płatnościami. |

|

Wiarygodne prognozy przepływów pieniężnych |

Wiele organizacji zaniedbuje proces prognozowania przepływów pieniężnych ograniczając się do prognoz rocznych. Pozbawia to firmy możliwości wczesnego rozpoznawania potencjalnych zagrożeń oraz reakcji na nie. |

Na comiesięcznych międzywydziałowych spotkaniach w Zappos.com porównuje się prognozy rachunku przepływów pieniężnych z rzeczywistym wykonaniem oraz dokonuje korekt dla przyszłych okresów. |

|

Kontrola oraz doradztwo na rzecz jednostek operacyjnie zaangażowanych w ZKO |

Działy finansowe to obszary, gdzie największa część czasu poświęcana jest na ZKO. Jednak wszystkie pozostałe jednostki mają wpływ na kwestie związane z potrzebami gotówkowymi firmy. Dobrą praktyką jest tutaj pomiar efektywności wykonywania odpowiednich czynności przez obszary operacyjne, poszukiwanie okazji do usprawnień oraz edukacja pracowników odnośnie ich ról w organizacji. |

W GMi obszar finansowy kalkuluje rentowność biznesu biorąc pod uwagę inwestycje w składniki KO oraz w aktywa trwałe. Zapotrzebowanie na KO oraz na inne środki inwestycyjne jest przypisywane do poszczególnych jednostek biznesowych a na tej podstawie oraz biorąc pod uwagę prognozowane przychody kalkulowana jest stopa zwrotu z różnych obszarów działalności firmy. W ten sposób GMi jest w stanie zidentyfikować obszary, w których zarządzanie KO przebiega nieefektywnie i tam kierowane jest doradztwo oraz działania optymalizacyjne. |

|

Tworzenie mierników kapitału pracującego |

Każda organizacja jest specyficzna i dlatego obok standardowych potrzebuje doboru indywidualnych wskaźników do pomiaru efektywności ZKO. |

Przykładowe specyficzne mierniki:

|

|

Ciągłe podnoszenie efektywności procesów |

Podnoszenie efektywności poprzez analizę map procesów biznesowych oraz propozycje ich usprawnień pozwala w znaczący sposób redukować koszty działu finansów. |

Liderzy rynku przygotowują mapy procesów oraz dyskutują usprawnienia procesów na międzywydziałowych spotkaniach. Pomaga to w przełamywaniu silosów organizacyjnych na rzecz budującej kooperacji. |

|

Zarządzanie zmianą |

Dobrą praktyką w usprawnianiu ZKO jest stosowanie podstawowych zasad zarządzania zmianą. Pozwala to wdrażać zmiany organizacyjne z większym powodzeniem. |

Wiodące firmy na rynku podczas wdrażania zmian organizacyjnych w zakresie ZKO stosują zasady zarządzania zmianą tj. regularną komunikację wobec pracowników oraz szkolenia tak, aby wartości i cele firmy były z sukcesem przejmowane przez pracowników. |

|

Usprawnienie współpracy z dostawcami |

Jednym z ważniejszych czynników pozwalających optymalizować ZKO jest jak najszybsze wyprodukowanie produktów, sprzedanie ich tak szybko jak tylko jest to możliwe, aby móc w terminie zapłacić swoim dostawcom. Aby proces ten mógł przebiegać bez zakłóceń konieczne jest usprawnienie współpracy z dostawcami. |

Liderzy poprawiają współpracę z dostawcami oraz efektywność ZKO dzięki:

|

|

Zarządzanie ryzykiem kapitału pracującego |

ZKO oraz cykliczne prognozy sprzedaży oraz rachunku cash flow mogą stanowić główne narzędzie zarządzania ryzykiem w firmie. |

Comiesięczne spotkania w firmie GMi, w których biorą udział vice prezesi oraz dyrektorzy ma na celu omówienie kondycji firmy w wielu wymiarach. Przykładowymi punktami tych spotkań mogą być: przegląd statusu projektów mających na celu podniesienie efektywności ZKO, przegląd projekcji przepływów pieniężnych oraz świadome wyznaczanie optimum pomiędzy poziomem obsługi klienta a ilością zapasów. |

|

Wdrażanie rozwiązań samoobsługowych |

Automatyzacja czynności poprawia efektywność ZKO, głównie dzięki umożliwieniu pracownikom działu finansów oraz innych jednostek organizacyjnych, a nawet dostawcom na stały dostęp do informacji przy minimalnym wsparciu IT. |

|

|

Wdrażanie rozwiązań elektronicznych |

Wdrażanie elektronicznego obiegu dokumentów księgowych w dużych organizacjach stało się standardem. Pozwala ono bowiem skutecznie ograniczyć pracochłonność procesów dzięki standaryzacji formatu dokumentów oraz funkcji rozpoznawania treści przez nowoczesne systemy. Przekłada się to bezpośrednio na niższe koszty. |

Liderzy rynku wprowadzają rozwiązania polegające na ścisłej integracji z dostawcami poprzez całkowitą rezygnację z papierowych faktur na rzecz elektronicznych (O-I). Pozwala to zredukować liczbę generowanych błędów oraz ogranicza liczbę czynności nie dodających wartości. Przejście na elektroniczne faktury wydaje się być w niedalekiej przyszłości nieuniknione biorąc pod uwagę, że obecnie na świecie 70% transakcji odbywa się elektronicznie. |

Optymalizacja poziomu gotówki w firmie stanowi ważny element zarządzania ryzykiem płynności, które jest i prawdopodobnie przez najbliższe lata będzie największym problemem firm w Polsce i na świecie. Ale zarządzanie kapitałem obrotowym jest niezwykle istotne również z innego względu. Wobec zaostrzającej się polityki banków, coraz trudniej pozyskać finansowanie, a jest ono konieczne do ciągłego zasilania kapitału obrotowego w przypadku każdorazowego wzrostu produkcji. Natomiast wzrost produkcji oraz rozszerzanie rynków zbytu jest podstawą budowania długofalowej pozycji rynkowej.

Zespół redakcyjny PROFINANCE s.c

©Profinance s.c. Wszystkie prawa zastrzeżone.